Österreich: degressive Abschreibung in Dynamics 365 for Finance

Österreich: degressive Abschreibung in Dynamics 365 for Finance

Österreich: degressive Abschreibung in Dynamics 365 for Finance

Österreich: degressive Abschreibung in Dynamics 365 for Finance

Österreich: degressive Abschreibung in Dynamics 365 for Finance

Österreich: degressive Abschreibung in Dynamics 365 for Finance

- Eugen Glasow

- Oktober 2, 2020

- 10:26 am

- No Comments

Österreich: degressive Abschreibung in Dynamics 365 for Finance

Abstract (en)

The novel degressive depreciation in Austria may be voluntary applied to all new fixed assets acquired after the 1st of July 2020.

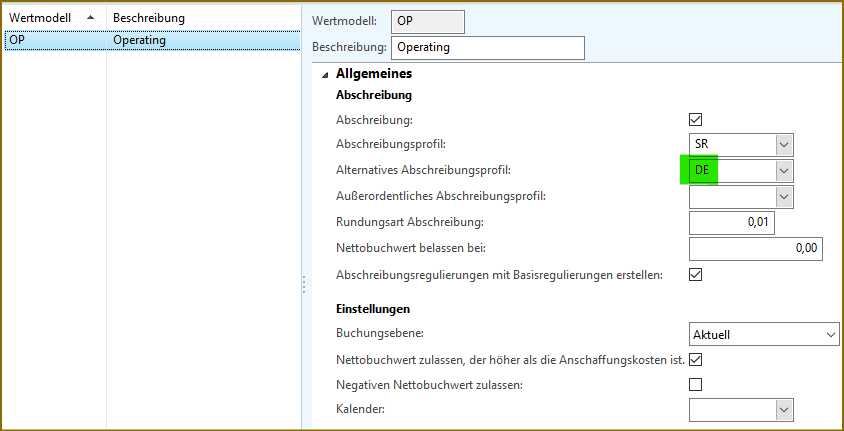

In Dynamics 365 for Finance, this may be activated ad hoc with an Alternative depreciation profile = Degressive 30% in the fixed asset book. In addition, existing customers may need to migrate from Straight life to Straight life remaining in their depreciation profiles.

Moreover, the Create depreciation adjustments with basis adjustments and the Austrian Apply specific rules for half year depreciation modes must be abandoned.

Vorwort

Seit 1.7.2020 gilt in Österreich wieder die zweite Abschreibemöglichkeit für Unternehmer: die degressive Abschreibung in der Höhe von bis zu 30% vom Restbuchwert. Das Gesetz wurde im Rahmen eines Corona-Paketes beschlossen und kam notgedrungen schneller als das SARS-Cov-2 in die unteren Atemwege.

Laut https://www.lbg.at/servicecenter/lbg_stchreibueuertipps_praxis/degressive_absng…

„…Im Unterschied zur linearen Abschreibung (gleichbleibende Afa-Beträge über die gesamte betriebsgewöhnliche Nutzungsdauer) kommt bei der degressiven Abschreibung ein unveränderlicher prozentueller AfA-Satz (max. 30%) auf den jeweiligen (Rest)Buchwert zur Anwendung. Die Summe der Abschreibungen ist in beiden Varianten in absoluten Zahlen über die gesamte Abschreibungsdauer ident. Mit der degressiven Abschreibung kann jedoch, insbesondere bei Ansetzen des Maximalbetrages von 30%, in den ersten Jahren eine wesentlich höhere Abschreibung von neuen Anlageninvestitionen und damit eine geringere Bemessungsgrundlage für die Steuer erreicht werden (Afa-Vorzieheffekt).“

Im Jahre 2020 ist es besonders wichtig, dass „…bei Inbetriebnahme bzw. Nutzung in der zweiten Jahreshälfte gilt auch bei der degressiven Abschreibung analog zur linearen Abschreibung die Halbjahresabschreibungsregelung“.

Die Halbjahresabschreibungsregelung ist eine Besonderheit in Österreich: wer eine Anlage am 31. Dezember in Betrieb nimmt, bekommt dennoch ½ des Jahressatzes; wird die Anlage spätestens am 30. Juni aktiviert, bekommt man gleich den Jackpot: die volle Jahresabschreibung. In Dynamics 365 for Finance wird dies vor allem durch die Abschreibungskonvention = Halbes Jahr (Jahresanfang) abgedeckt:

https://docs.microsoft.com/…/fixed-asset-depreciation-conventions

Die Halbjahresabschreibungsregelung bewirkt, dass der AfA-Satz im Jahr 2020 nur die 15% vom Anschaffungswert betragen kann. Im Folgejahr 2021 beträgt der AfA-Satz effektiv = (1-15%) * 30% = 25,5% vom Anschaffungswert.

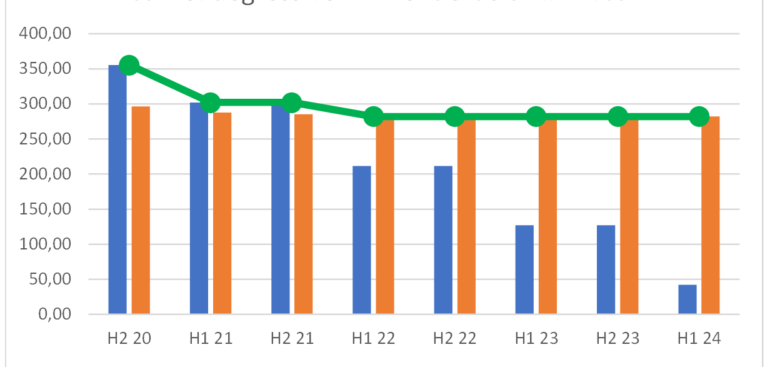

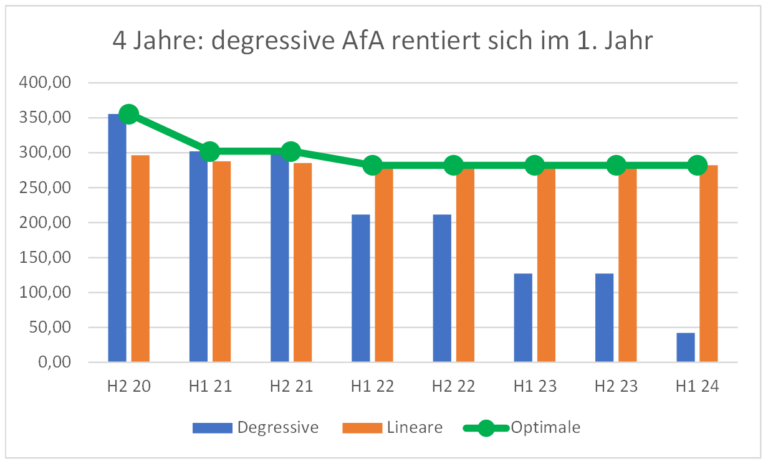

Wir stellen fest, dass sich die degressive Abschreibung nicht immer rentiert, nämlich erst ab der Nutzungsdauer von 4 Jahren:

Rechenbeispiel

Im folgenden Beispiel gehen wir davon aus, dass ein neuer „HPE ProLiant DL325 Gen10“-Rackserver angeschafft (eine echt geile Maschine mit einem AMD EPYC 16-kerner CPU, 32 GB RAM, aber wahnsinnig laut ;), unter Mühen aufgehängt und im September 2020 in Betrieb genommen wurde. Der Anschaffungswert betrug 2370,92 Euro.

Im EDV-Bereich ist die Nutzungsdauer von etwa 3 Jahren üblich, wobei die Behörde für die Server 7 Jahre empfiehlt: https://www.ris.bka.gv.at/Dokumente/Begut/BEGUT_COO_2026_100_2_662778…f

Im Unterschied zu Deutschland handelt es sich um eine Empfehlung: nur die 8 Jahre für PKWs sind gesetzlich verankert. Ich nehme vorerst 3 Jahre, beachtet die halbjährige Abschreibung.

Eine degressive Abschreibung ist nie zu Ende, das liegt an der Natur der geometrischen Reihe (Achilles und die Schildkröte), bzw. kaufmännisch ist die Abschreibung dann zu Ende, wenn der Satz in einer Periode unter 0,01 Euro fällt. Das ist wohl auch der Grund, warum einmal im Lebenszyklus der Anlage der Wechsel zur linearen Abschreibung zulässig ist. In diesem Beispiel rentiert sich die degressive Abschreibung zu keiner Zeit: 15% < 1/6 = 16,67%. Wir bleiben bei der linearen Abschreibung von 395,15 Euro über 6 Halbjahre.

Apropos, das Kontrollkästchen Vollständige Abschreibung (Full depreciation) im Abschreibungsprofil in D365 bewirkt, dass auch bei der degressiven Abschreibung am Ende der Nutzungsdauer aufgeräumt wird und der Restbuchwert gegen 0 geht.

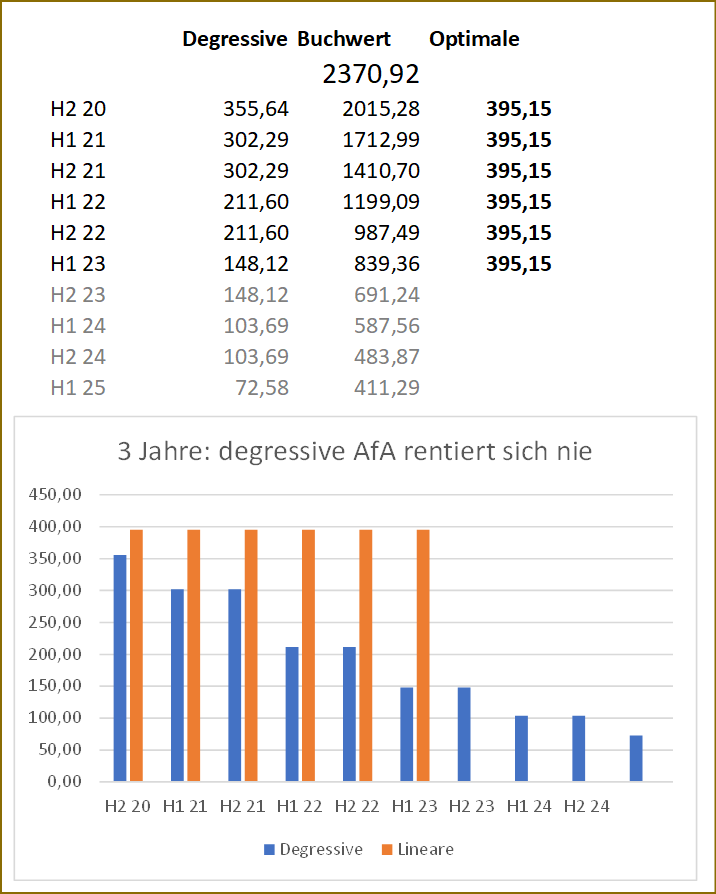

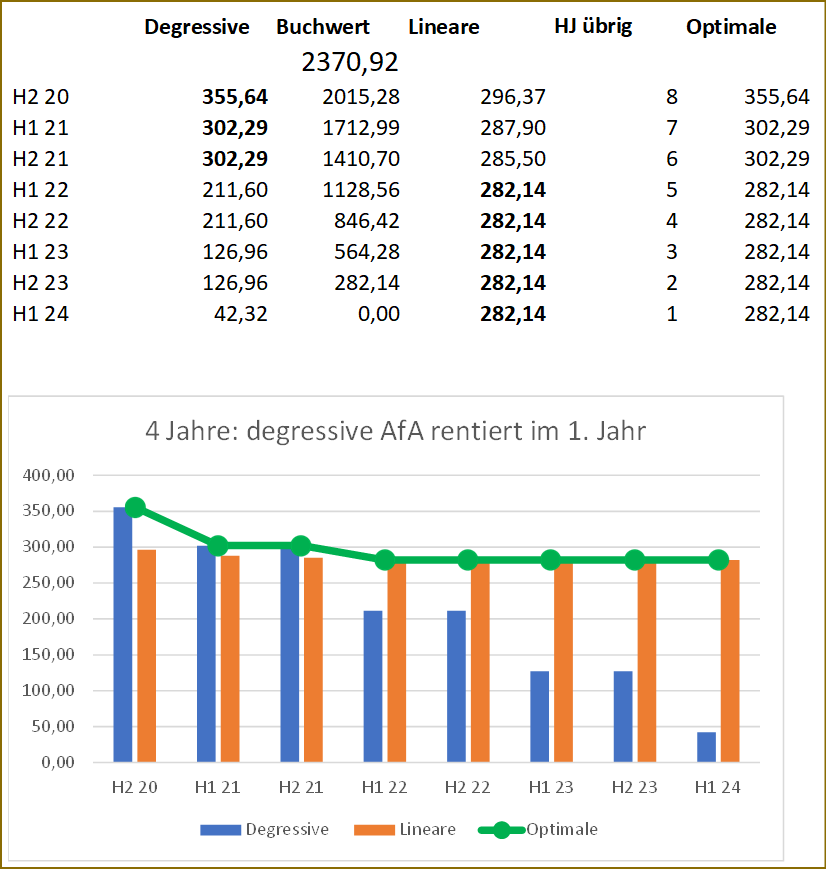

Die degressive bei EDV-Anlagen rentiert sich also nicht, aber bei z.B. Solarmodulen mit einer Nutzungsdauer von ~25 Jahren sieht es ganz anders aus. In der Tat, schon bei einer Nutzungsdauer von 4 Jahren ändert sich das Bild.

Ab der 3 Jahreshälfte der Nutzungsdauer rentiert sich der Wechsel zur linearen AfA, davor ist die degressive vorteilhafter. Dynamics 365 vollzieht der Wechsel automatisch am 01.01.2022 und zwar mithilfe des Alternativen Abschreibungsprofils im Anlangen-Buch (D365: Asset book, in AX2012: „Wertmodell“).

Hier ist ein Beispiel vom Abschreibungsvorschlag, übersichtshalber halbjahresweise kumuliert:

Für bestehende D365-Kunden ist die Aktivierung der degressiven Abschreibung denkbar einfach: es braucht ein neues Abschreibungsprofil Degressiv = 30%, der für die neuen Anlagen im Buch aka Werkmodell als das Alternative Abschreibungsprofil hinterlegt wird.

Wenn sich das alternative Profil in einer Periode als größer erweist, nimmt das System den größeren Satz, ansonsten behält die lineare Abschreibung bzw. wechselt zu dieser. Hier liegt aber der Hacken: die lineare darf nur vom Restbuchwert nach den „degressiven“ Perioden berechnet werden, d.h. 282,14 EUR und nicht 1/8 = 296,36 EUR. Diejenige, die die Methode = Lineare Nutzungsdauer genutzt haben, müssen das bestehende Profil auf die Verbleibende lineare Nutzungsdauer umstellen (Straight line zu Straight line remaining, siehe https://docs.microsoft.com/…/straight-line-life-remaining-depreciation).

Nebenwirkungen

Dabei ist zu beachten, dass die Option: Abschreibungsregulierungen mit Basisregulierungen erstellen (Create depreciation adjustments with basis adjustments) intern eine Degradierung von Verbleibenden linearen Nutzungsdauer auf die Lineare Nutzungsdauer bewirkt. Das System fängt komischerweise an, die Abschreibung vom ursprünglichen Anschaffungswert zu berechnen und kommt auf zu höhe AfA-Sätze.

Die „Abscreibungsregulierungen…“ sind erst dann wichtig, wenn neben der degressiven AfA eine Investitionsprämie (https://www.lbg.at/…./investitionspr) von 14% oder 7% in Anspruch genommen wird. Es heißt nämlich, dass die gewährte Investitionsprämie der Abschreibung gegengerechnet werden muss: wird die Prämie erst 2021 ausbezahlt, sollen die 15% der 2020-er AfA auf 15% – 14% = 1% oder 15% – 7% = 8% reduziert werden. In Dynamics eignet sich die „Acquisition adjustment“ (Anschaffungsänderung) gut für solche rückwirkende Abwertungen: neben der „Acquisition adjustment“ wird sofort eine negative „Depreciation adjustment“ (Abschreibungsregulierung) gebucht. Die Anschaffungsänderung / Abschreibungsregulierung sind im Buchungsprofil ähnlich der normalen Anschaffung / Abschreibung einzurichten.

Wegen der Verbleibenden linearen Nutzungsdauer ist also der Kontrollkästchen Abschreibungsregulierungen mit Basisregulierungen erstellen bei neuen Anlagen zu entfernen, die negative Abschreibungsanpassung manuell zu ermitteln und zu verbuchen.

Zudem kommt es bei dem Versuch, das Alternative Abschreibungsprofil im Anlagenbuch auszuwählen, zu einer Fehlermeldung, dass der Anlagenparameter Spezifische Regeln für halbjährliche Abschreibung anwenden (Apply specific rules for half year depreciation) damit nicht kompatibel sei. Es handelt sich um einen ur-österreichischen Parameter ;), welcher nur bei monatlicher Verbuchung zur Geltung kommt.

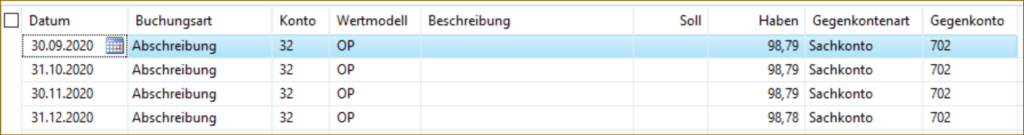

An und für sich ist für die Halbjahresregelung die Abschreibungskonvention = Halbes Jahr (Jahresanfang) (Half year start of year) völlig ausreichend; wird die Anlage im September aktiviert, bekommen wir einen „Bonus“ für Juli und August. Ohne die „spezifische Regel“ wird der Bonus auf September – Oktober – November – Dezember gleichmäßig verteilt, hier bei der linearen AfA über 3 Jahre:

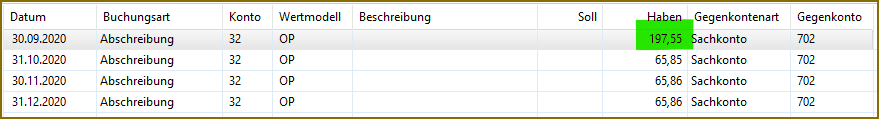

Mit der „spezifischen Regel“ wird vor allem bei der Methode der Verbleibenden linearen Nutzungsdauer der Bonus dem ersten Monat zugeschlagen, ab dann gilt der regulärer AfA-Satz 1/3 *1/12:

Geschmackssache, behaupte ich mal: steuerrechtlich ist die Darstellung irrelevant, denn die Abschreibung bleibt in Summe für das 1. Halbjahr unverändert. Kostenrechnerisch ist der „österreichische Weg“ eher abträglich, weil zu einem Ausschlag bei den Stückkosten im September führt.