Z4-Meldung an Bundesbank in D365 for Finance

Die Z4-Meldung „Zahlungen im Außenwirtschaftsverkehr“ (abgekürzt „AWV“) ist ein Finanzbericht, den deutsche Unternehmen der Deutschen Bundesbank im Rahmen ihrer Außenwirtschaftsstatistik vorlegen müssen. Unternehmen sind in der Regel verpflichtet, diesen Bericht monatlich einzureichen, abhängig vom Volumen der Transaktionen.

Alle deutschen Unternehmen, die grenzüberschreitende Finanzaktivitäten (z. B. Kredite, Einlagen, Wertpapiertransaktionen) mit einem Wert über einem bestimmten Schwellenwert (derzeit 12500 € pro Transaktion) durchführen, müssen diesen Bericht einreichen. Das Schlimmste daran: nicht nur Transaktionen mit Nicht-EU-Ländern müssen gemeldet werden, sondern auch eingehende und ausgehende Zahlungen in EU-Länder. Dies ist ein Albtraum in der stark integrierten EU-Wirtschaft.

Glücklicherweise werden Zahlungen im Zusammenhang mit dem Warenhandel (wie Exporte oder Importe) in der Z4-Meldung nicht erfasst. Diese Transaktionen werden typischerweise über andere Meldesysteme wie Intrastat für den Handel innerhalb der EU abgedeckt. Stattdessen konzentriert sich die Z4-Meldung auf Finanztransaktionen, die nicht mit dem direkten Austausch von Waren verbunden sind (z. B. Kredite, Finanzinvestitionen und – am wichtigsten – Dienstleistungen).

Der Z4-Bericht hat eine einfache XML-Struktur, die dem proprietären „XMW“-Schema folgt: XMW – Elektronisches Meldewesen im XML-Format. Im regulären Zahlungsprozess werden Ein- und Auszahlungen jeweils mit einer Transaktionsart (BELEGART) von „1“ bzw. „2“ klassifiziert. Bei jeder Transaktion werden das Land (ISO2), die Buchungsbeschreibung und der Betrag in Tausend Euro angegeben. Die Untertypklassifizierung „KENNZAHL“ stellt eine erhebliche Herausforderung dar: es gibt insgesamt etwa 1000 Codes, von „A“ für Flugkosten über „S“ für Dienstleistungen bis „U“ für die Nutzung von Software. Diese Liste aus der Hölle wird hier in einer unpraktischen Excel-Datei veröffentlicht: „Kennzahlenliste mit Belegarten“.

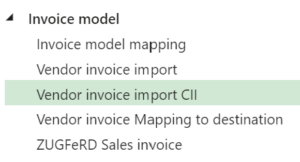

Wir freuen uns, eine Konfiguration fürs Modul „Elektronische Berichtserstellung“ (Electronic Reporting) für die Z4-Meldung in Dynamics 365 for Finance bereitzustellen: XMW_Model_Mapping_Format.zip. Beachten Sie bitte, dass ER-Consult GmbH keine Gewährleistung übernimmt und haftet nicht für Schäden, die durch die Nutzung der Konfigurationen entstehen.

Es werden nur die regulären Zahlungstransaktionen („DIKAPPOSTEN“) unterstützt, nicht jedoch Aktien oder ähnliche Investitionen. Um Zahlungen nach der detaillierten „KENNZAHL“ zu trennen, empfehlen wir die Verwendung des Belegpräfixes. Beispielsweise können Sie unterschiedliche GL-Journalnamen für Gehalts- und Provisionszahlungen einführen, jeweils mit eigenen Belegnummernkreisen. Um Fehler zu vermeiden, empfehlen wir die Verwendung separater Zahlungsmethoden, insbesondere für Waren und Dienstleistungen, wobei jede Zahlungsmethode in ihrem eigenen Kreditoren-/Debitoren-Zahlungsjournal verarbeitet wird.

Mehr dazu in Englisch: Z4-Meldung an Bundesbank in D365 for Finance – ER-Consult (erconsult.eu)

Electronic reporting blog series

Further reading:

Z4-Meldung an Bundesbank

Enumerate lines in Configurable Business Documents

D365 Electronic Reporting: JOIN records in pairs

Electronic Reporting (ER) Cookbook 4: References in a model

Electronic reporting for data migration

Electronic Reporting (ER) Cookbook 3: Working with dates

Electronic Reporting (ER) Cookbook 2: new tips from the kitchen

Electronic Reporting (ER) Cookbook